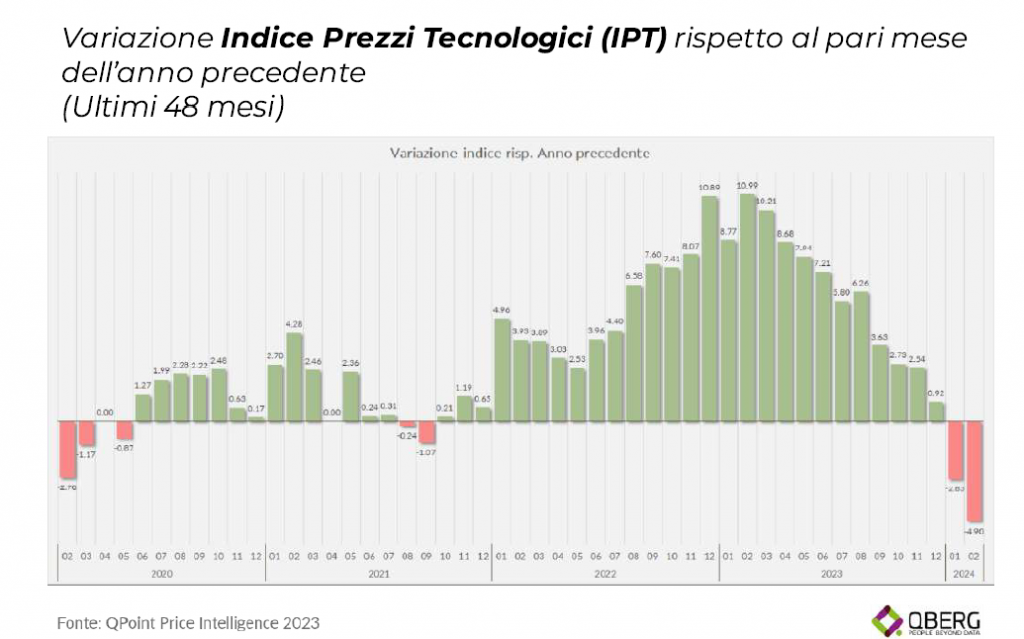

I prezzi dei prodotti tecnologici appaiono da quattro mesi stagnanti. Questo, secondo QBerg, produce una deflazione “indotta”

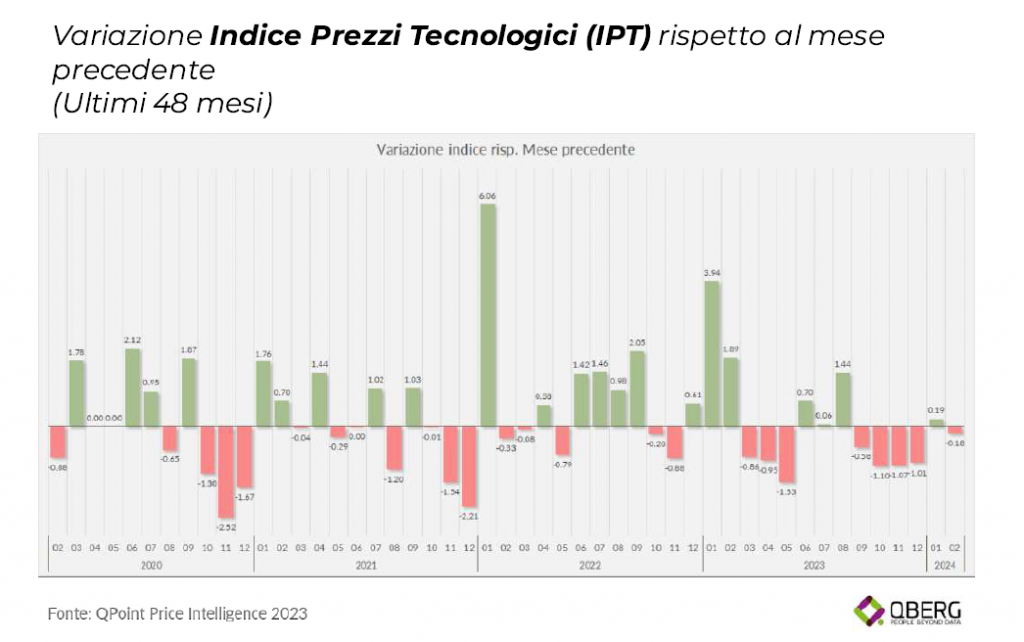

L’Osservatorio Prezzi di QBerg evidenzia come a febbraio il suo Indice dei Prezzi Tecnologici abbia raggiunto la soglia di 113,42 punti in contrazione congiunturale di 0,18 punti vs gennaio 2024. Sono quattro mesi (a partire da novembre 2023) che l’indice IPT oscilla fra 113 e 114 punti segnalando una sorta di stagnazione dei prezzi al dettaglio per i prodotti tecnologici continua il trend tendenziale negativo anno su anno: per il dodicesimo mese consecutivo assistiamo ad una loro progressiva diminuzione e questo mese, il secondo consecutivo, la diminuzione segna -4,90 punti la più marcata degli ultimi 5 anni. A febbraio 2024, complessivamente i prezzi sono cresciuti sia su base congiunturale che tendenziale per i prodotti legati all’Entertainment e al Trattamento Aria\Acqua, mentre sono diminuiti i prezzi dei settori Comunicazione, Elettrodomestici e, soprattutto, Informatica.

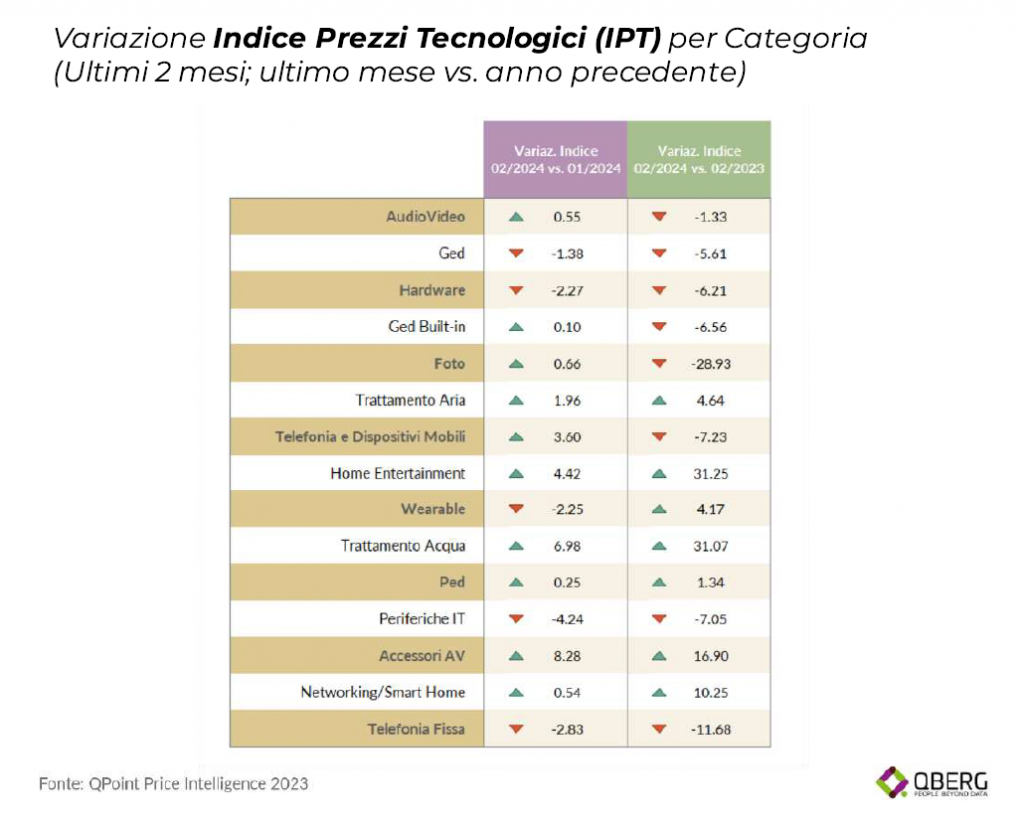

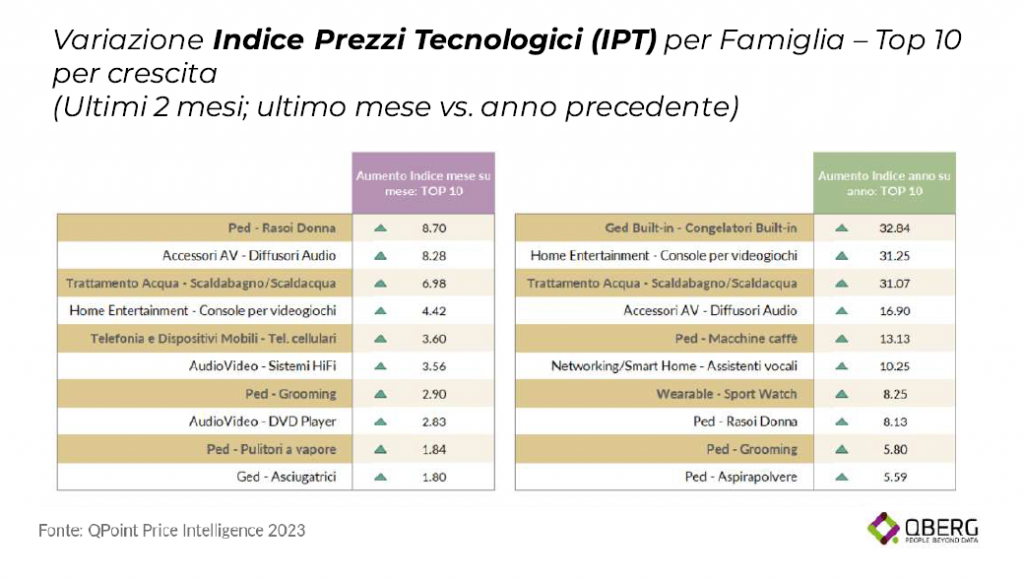

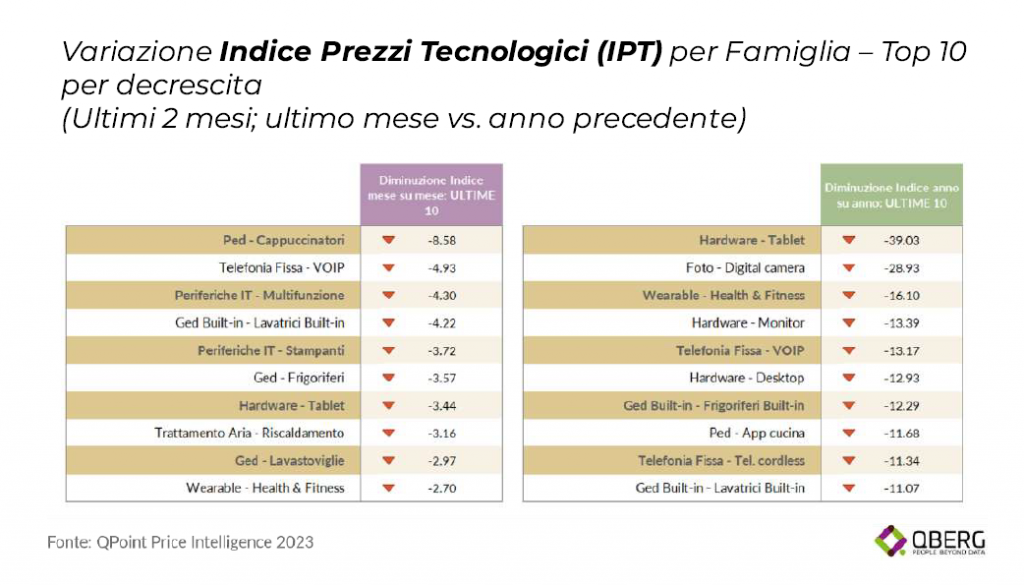

Gli incrementi e le diminuzioni non sono tuttavia uniformi con l’Home Entertainment (+4,42 punti) e Accessori AV (+8,28 punti) che raggiungono il loro massimo storico a 134,86 punti. Entrambe le categorie evidenziano aumenti molto consistenti anche anno su anno: +31,25 punti l’HE e +16,90 gli Accessori AV. Diverso il discorso per l’Audio Video e Foto che crescono su base mese di circa 0,60 punti mentre diminuiscono rispettivamente i loro prezzi rispetto a dodici mesi di -1,33 punti di IPT gli AudioVideo e Foto con ben -28,93; in crescita decisa, su tutti gli indicatori congiunturali e tendenziali, i prodotti del settore Trattamento Aria\Acqua, con il Trattamento Acqua con aumenti più sostenuti (+6,98 mese su mese e +31,07 anno su anno) rispetto a quello del Trattamento Aria (+1,96 mese su mese e +4,64 anno su anno). Parlando di Informatica, l’Hardware arriva a 2,27 punti e le Periferiche IT -4,24 punti. Entrambe diminuite anche di circa 7 punti di IPT anno su anno.

Risultano molto più contrastati, invece, i prezzi dei comparti Comunicazione ed Elettrodomestici. La Comunicazione registra, mese su mese, un incremento per le categorie Networking\Smart Home (+0,54) e Telefonia\Dispositivi Mobili (+3,60) e, nel contempo, una diminuzione dei prezzi rispetto a gennaio 2024 della Telefonia Fissa (-2,83 punti) e dei Wearable (-2,25). Diverso il confronto con i prezzi di 12 mesi fa: crescono Networking\Smart Home (+10,25 punti) e Wearable (+4,17) mentre diminuiscono i prezzi di Telefonia e Dispositivi Mobili (-7,23) e della Telefonia Fissa (-11,68); Elettrodomestici mostrano anch’essi un comportamento ambivalente: il Ped raggiunge il suo massimo storico a 123,75 punti, incrementando ovviamente il divario con i prezzi di 12 mesi fa (+1,34). Di contro il GED si contrae su base mese di -1,38 punti e su base anno di -5,61, mentre il GED Built-in resta sostanzialmente fermo vs gennaio (+0,10) e decresce vs febbraio 2023 (-5,61).

Le famiglie tecnologiche secondo QBerg

Attraverso l’analisi dei 50 segmenti di prodotti tecnologici presenti nell’Osservatorio IPT, QBerg riesce a delineare lo scenario delle dinamiche che hanno influenzato l’evoluzione dei prezzi tech. Ecco i grafici riassuntivi

Qberg: Le evidenze rilevanti

I prezzi dei prodotti tecnologici appaiono da quattro mesi a questa parte stagnanti. Questo fenomeno produce una deflazione “indotta”, quasi fittizia, dei prezzi rispetto ai massimi da loro raggiunti proprio dodici mesi fa. Il declino dei prezzi segnala probabilmente una domanda debole da parte dei consumatori. I retailer stanno cercando di affrontare questi perduranti fenomeni con pricing strategy multiple: tengono alti i prezzi dei segmenti potenzialmente più trend (al momento quelli natalizi); riducono i prezzi dei segmenti a bassa rotazione; limitano l’esposizione in store di prodotti di fascia prezzo alta\altissima; ritoccano verso il basso i prezzi di alcuni Elettrodomestici. In sostanza i retailer stanno cercando di incrementare fatturato e profitti, cercando una sorta di “prezzo ideale” per ogni singolo segmento per convincere i consumatori ad acquistare prodotti tecnologici. Quanto questo “prezzo ideale” immaginato dai retailer corrisponda al “prezzo ideale” immaginato dei consumatori sarà da verificare sui volumi di vendita. Questo gioco a nascondino (hide-and-seek) fra retailer di tecnologia e consumatori, non potrà durare a lungo: l’incremento dei volumi di vendita, dai quali ovviamente dipendono fatturato e profitti, sarà un fattore critico nel 2024.

PER ESSERE SEMPRE AGGIORNATO SULLE ULTIME NOTIZIE DEL MERCATO CONSUMER ELECTRONICS E AVERE CONTENUTI EXTRA SCARICA LA NUOVA APP DI DEALER MAGAZINE

Per scaricare la nuova App per la piattaforma Apple clicca qui

Per scaricare la nuova App per la piattaforma Android clicca qui

Per scaricare la nuova App per la piattaforma Huawei clicca qui